Sok hónapos rebesgetés után 2025 márciusában sikerrel vonta be újabb, késői szakaszú (late stage VC) befektetési körét a ChatGPT-t fejlesztő OpenAI, nem is akármekkora összeggel. Az AI-óriás 40 milliárd dolláros körről számolt be, aminél magasabb magánpiaci kör még soha nem történt – és ami majdnem háromszor akkora összeggel bír, mint az addigi csúcstartó Ant Group 14 milliárd dolláros Series C köre.

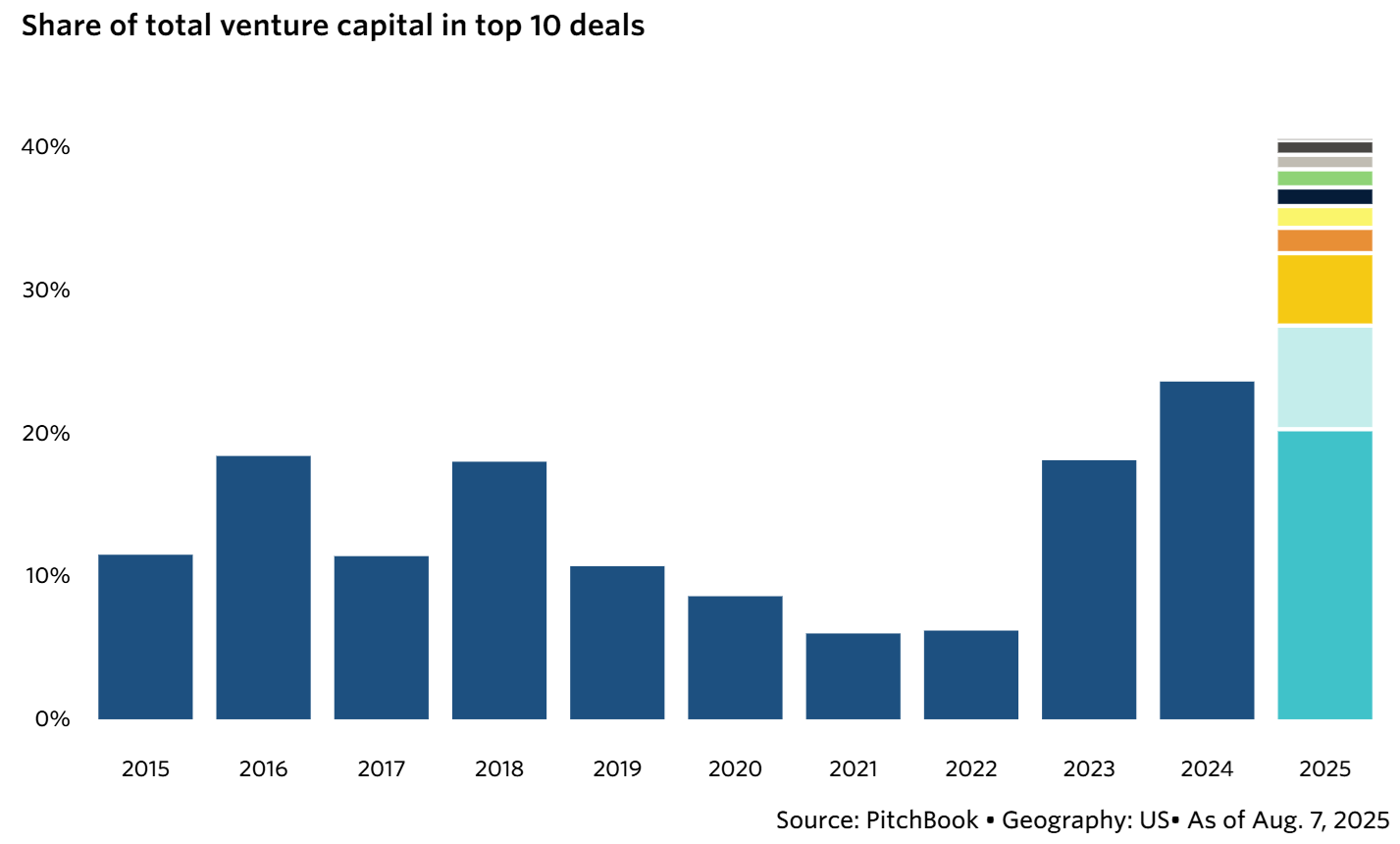

Nem meglepő ez alapján, hogy idén eddig az OpenAI köre hasította ki a legnagyobb szeletet az USA-ba irányuló kockázatitőke-befektetésekből: a 2025-ben kihelyezett összes tőke (197,2 milliárd dollár) közel 20,3 százalékát ez az egyetlen deal tette ki.

A kockázati tőke koncentrációja azonban nem csupán az OpenAI esetében figyelhető meg: a PitchBook adatai szerint az USA-ban idén kihelyezett tőke 40,6 százaléka áramlott a top 10 legjobban finanszírozott cégbe

– az OpenAI mellett például az AI-eszközök fejlesztését végző Scale AI-ba, az Elon Musk által alapított xAI-ba, vagy a Claude LLM-modellt fejlesztő Anthropic-ba.

Ilyen mértékű tőkekoncentrációra egyébként nem volt példa az elmúlt évtizedben: a tavalyi év egészében például a top 10 amerikai vállalathoz érkező befektetések az összes kockázati befektetésnek csupán a 23,6 százalékát tette ki. Arra persze fel kell hívni a figyelmet, hogy a PitchBook által mért idei adatok nem a teljes évet tükrözik, így a 2025-ös arányok még változhatnak.

A befektetői viselkedés változása azonban most is már jól kivehető: egyre többen és egyre nagyobb összegekkel csoportosulnak egy olyan szűk kör köré, amitől azt remélik: ők lesznek a nagy AI-verseny győztesei.

Nem véletlen, hogy a tíz vállalkozás közül nyolc AI profillal rendelkezik.

Miért koncentrálódik a tőke?

„Ez nagyon veszélyes dolog” – figyelmeztet Anna Barber, az M13 partnere. Az persze természetes, hogy a kockázati tőke a legjobban teljesítő szereplők körül összpontosul, hiszen tőlük várják a befektetők azt a nagy nyereséget, ami ellensúlyozza a veszteségesnek bizonyuló befektetéseket. Azonban, mint arra Anna Barner felhívja a figyelmet:

„Amikor mindenki egyetért (abban, hogy kik a nyertesek – a szerk.), sokkal nehezebb jó pozícióban befektetési részesedést szerezni.”

Jane Alexander, a CapitalG partnere sem repes az örömtől a tőkekoncentrációt látva: szerinte ezt a fomo, azaz a kimaradástól való félelem hajtja, azaz a szereplők kétségbeesetten próbálnak beállni a befektetői konszenzus szerinti nyerő cégek mögé. Alexander szerint egy egyáltalán nem jó módja a befektetésnek, mint azt kifejti:

„Nem akarhatjuk, hogy a befektetők két hét után term sheeteket dobáljanak (a kimaradástól való félelmeiktől hajtva – a szerk.), mert ez rossz a cégnek, és rossz a befektetőknek is, akik lehet, nem is értik a vállalkozást, amely mögé beállnak.”

Arról, hogy fenyeget-e az AI-lufi kidurranása, itt olvashatod az interjúnkat Oszkó Péterrel, az OXO vezetőjével.

NYITÓKÉP: StockCake (AI által generált)